واگرایی (Divergence) یکی از مفاهیم کلیدی در تحلیل تکنیکال بازارهای مالی است که به تفاوت بین مسیر حرکت قیمت و شاخصهای تکنیکال مانند اندیکاتورها اشاره دارد. این پدیده میتواند بهعنوان یک سیگنال معاملاتی برای تغییرات احتمالی در روند قیمت مورداستفاده قرار گیرد.

واگرایی چیست؟

واگرایی زمانی است که قیمت یک دارایی در جهت مخالف یک شاخص تکنیکال حرکت میکند یا برخلاف سایر دادهها حرکت میکند. واگرایی نشان میدهد که روند فعلی قیمت ممکن است ضعیف شود و در برخی موارد ممکن است منجر به تغییر جهت قیمت شود. از دید تکنیکال، واگرایی بهعنوان دورهای در نظر گرفته میشود که روند یک ارز با دادههای ذاتی آن مطابقت ندارد.

چند نوع واگرایی وجود دارد؟

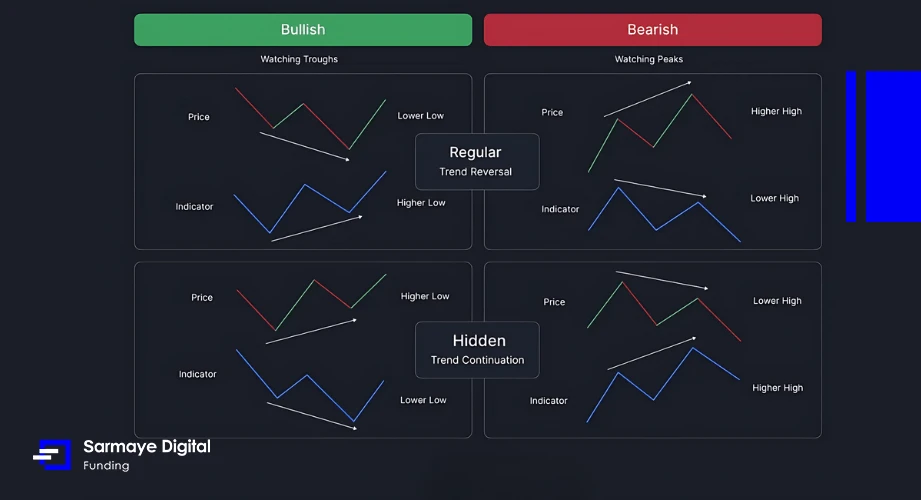

عمدتاً ۴ نوع واگرایی وجود دارد:

- واگرایی منظم مثبت (صعودی)

- واگرایی منظم منفی (نزولی)

- واگرایی پنهان

در زیر به بررسی هر نوع از واگرایی میپردازیم:

واگرایی صعودی

واگرایی صعودی زمانی اتفاق میافتد که قیمت یک دارایی به پایینترین حد خود برسد درحالیکه شاخصهای تکنیکال پایینترین مقدار را تشکیل میدهد. این اختلاف نشان میدهد که قدرت روند بازار در حال ضعیفشدن است و حرکت نزولی در حال کاهش است که یعنی فشار فروش، در حال کاهش است.

واگرایی نزولی

واگرایی نزولی زمانی اتفاق میافتد که قیمت یک دارایی بالاترین رقم را تشکیل میدهد درحالیکه شاخصهای تکنیکال قله پایینتری را تشکیل میدهد. باوجوداینکه قیمت در حال افزایش است، حرکت صعودی در حال کاهش است که نشان میدهد که فشار خرید در حال کاهش است. واگرایی نزولی معمولاً معکوسهای نزولی قیمت را پیشبینی میکند و فرصت فروش احتمالی را برای معاملهگرانی که به دنبال سرمایهگذاری بر روند نزولی هستند، نشان میدهد که واگرایی نزولی نشاندهنده کاهش خرید و تغییر بالقوه به سمت فشار فروش است.

واگرایی پنهان

واگرایی پنهان یک مفهوم کمتر شناخته شده اما قدرتمند در تحلیل تکنیکال است که شامل اختلاف بین جهت حرکت قیمت و جهت یک اندیکاتور تکنیکال است. این شرایط نشاندهنده ادامه روند موجود بهجای روند معکوس است. واگرایی پنهان زمانی رخ میدهد که اندیکاتور با روند قیمت همسو میشود. دو نوع اصلی واگرایی پنهان، واگرایی پنهان صعودی و واگرایی پنهان نزولی هستند که در ادامه به آنها میپردازیم:

واگرایی صعودی پنهان

واگرایی صعودی پنهان در مرحله اصلاحی یکروند صعودی ایجاد شده رخ میدهد. یک روند صعودی تثبیت شده بهعنوان حرکت قیمت با دو قله بالاتر و پایینتر متوالی تعریف میشود. در طول اصلاح، اگر یک قله بالاتر تشکیل شود، اما شاخص، کف پایینتری را تشکیل دهد، باعث ایجاد واگرایی پنهان میشود که در نهایت بهعنوان یک سیگنال صعودی در نظر گرفته میشود.

واگرایی نزولی پنهان

واگرایی پنهان نزولی زمانی رخ میدهد که قیمت قلههای پایینتر را تشکیل میدهد درحالیکه اندیکاتور قله های بالاتر را تشکیل میدهد.

واگرایی نزولی پنهان در مرحله اصلاحی یکروند نزولی ایجاد میشود. در طول اصلاح، اگر قیمت یک قله پایینتر را تشکیل دهد، اما برعکس شاخص، قله بالاتری را تشکیل دهد، این امر باعث ایجاد واگرایی پنهان میشود که در نهایت بهعنوان یک سیگنال نزولی در نظر گرفته میشود.

سیگنالهای واگرایی پنهان برای معاملهگران ارزشمند هستند؛ زیرا نشانههای اولیه ادامه روند را ارائه میدهند؛ بنابراین، درک واگرایی پنهان، معاملهگران را قادر میسازد تا پیشبینی دقیقتری از روند بازار داشته باشند تا تصمیمات معاملاتی بهتری بگیرند.

چگونه واگرایی را تشخیص دهیم؟

شناسایی واگرایی در چارت یک مهارت اساسی برای معاملهگران و سرمایهگذارانی است که به دنبال پیشبینی تغییرات قیمت هستند. برای شناسایی واگرایی در چارت، معاملهگران معمولاً با تجزیهوتحلیل عملکرد بازار شروع میکنند. آنها در حرکت قیمت به دنبال قلههای بالاتر یا پایینتر هستند. در حین انجام این کار، معاملهگران به حرکات مربوط به یک اندیکاتور مشخص نگاه میکنند و بر تأیید یا مخالفت آن با روند قیمت تمرکز میکنند. در ادامه به بررسی برخی از اندیکاتورهایی که در شناسایی واگرایی مورداستفاده قرار میگیرند میپردازیم:

واگرایی نقطهای با استفاده از RSI

تشخیص واگرایی با استفاده از RSI (شاخص قدرت نسبی) به این صورت است که باید در قدم اول به نمودار قیمت و خط RSI توجه کرد RSI. بین 0 تا 100 نوسان میکند. یک واگرایی نزولی زمانی اتفاق میافتد که قیمت در حال افزایش باشد و به یک قله جدید برسد اما RSI به قلهای پایینتر از قله قبلی خودش برسد. این شرایط نشان دهنده این است که شاید قیمت به زودی شروع به کاهش کند. یک واگرایی صعودی زمانی ایجاد میشود که قیمت در حال کاهش باشد و به یک دره جدید برسد، اما RSI درهای بالاتر از دره قبلی خودش را نشان دهد که نشان میدهد که ممکن است قیمت به زودی شروع به افزایش کند.

در کل وقتی قیمت و RSI با هم هماهنگ نیستند (یکی بالا میرود و دیگری پایین)، میتواند نشانهای باشد که روند قیمت ممکن است برعکس شود.

واگرایی نقطهای با استفاده از MACD

برای تشخیص واگرایی نقطهای با استفاده از MACD (میانگین متحرک همگرایی/واگرایی)، ابتدا به حرکت قیمت و همچنین به نمودار MACD دقت کنید.

واگرایی نزولی زمانی اتفاق میافتد که قیمت در حال افزایش باشد و به یک قله جدید برسد، اما خط MACD به قلهای پایینتر از قله قبلی خودش برسد که یعنی ممکن است قیمت بهزودی کاهش یابد.

برعکس، یک واگرایی صعودی زمانی ایجاد میشود که قیمت در حال کاهش باشد و به یک دره جدید برسد، اما خط MACD به درهای بالاتر از دره قبلی خودش برسد، یعنی ممکن است قیمت بهزودی افزایش پیدا کند.

بهطورکلی وقتی قیمت و MACD با هم همخوانی ندارند (یکی بالا میرود و دیگری نه)، میتواند نشان دهنده این باشد که روند قیمت ممکن است تغییر کند.هنگامی که روند قیمت مشخص شد، معاملهگران آن را با رفتار اندیکاتور انتخاب شده مقایسه میکنند تا از طریق تحلیل حرکت، تغییرات روند را پیشبینی کنند.

اهمیت واگرایی در تحلیل تکنیکال

واگرایی در تحلیل تکنیکال اهمیت زیادی دارد و بهعنوان یکی از ابزارهای قدرتمند برای شناسایی تغییرات احتمالی در روند بازار و کمک به تصمیمگیریهای معاملاتی استفاده میشود. در زیر به برخی از دلایل اهمیت واگرایی در تحلیل تکنیکال اشاره میکنیم:

- شناسایی نقاط بازگشتی

یکی از اصلیترین کاربردهای واگرایی در تحلیل تکنیکال، شناسایی نقاط بازگشتی (Reversal Points) در روند قیمتها است. واگراییها میتوانند نشانهای از ضعف در روند فعلی باشند و مشخص کنند که قیمت ممکن است بهزودی جهت خود را تغییر دهد. بهعنوانمثال، واگرایی منظم منفی میتواند نشاندهنده پایان یکروند صعودی و آغاز یکروند نزولی باشد.

- کمک به مدیریت ریسک

واگراییها میتوانند به معاملهگران کمک کنند تا نقاط ورود و خروج مناسب را برای معاملات خود شناسایی کنند که این موضوع به نوبه خود به مدیریت بهتر ریسک و بهینهسازی سود کمک میکند. معاملهگران با استفاده از سیگنالهای واگرایی میتوانند در مواقع مناسب وارد بازار شوند و در زمانهای مناسب از آن خارج شوند.

- تأیید یا رد روند فعلی

واگراییها میتوانند به تأیید یا رد روند فعلی قیمت کمک کنند. اگر یکروند قوی وجود داشته باشد، اما واگرایی مشاهده شود، میتواند هشداری برای ضعیفشدن روند حال حاضر باشد. در مقابل، عدم وجود واگرایی میتواند نشاندهنده این باشد که روند فعلی احتمالاً ادامه خواهد یافت.

- استفاده در ترکیب با سایر ابزارها

واگراییها بهعنوان بخشی از یک استراتژی جامع تحلیل تکنیکال بسیار مفید هستند. معاملهگران اغلب واگراییها را با دیگر ابزارها و شاخصهای تکنیکال مانند حمایت و مقاومت، الگوهای قیمتی و اندیکاتورهای مختلف ترکیب میکنند تا سیگنالهای قویتر و معتبرتری دریافت کنند.

- آسانی در استفاده

یکی دیگر از دلایل اهمیت واگرایی این است که نسبتاً ساده قابلدرک و استفاده است. حتی معاملهگران مبتدی نیز میتوانند با یادگیری اصول پایهای واگراییها، از آنها در تحلیلهای خود استفاده کنند.

- افزایش دقت تحلیل

واگراییها به افزایش دقت تحلیلهای تکنیکال کمک میکنند. با بررسی تفاوتهای میان حرکت قیمت و اندیکاتورها، معاملهگران میتوانند تحلیل دقیقتری از شرایط بازار داشته باشند.

بهطورکلی، واگراییها یکی از ابزارهای کلیدی در تحلیل تکنیکال هستند که میتوانند به شناسایی تغییرات مهم در روند بازار، مدیریت ریسک و گرفتن تصمیمات معاملاتی هوشمندانه کمک کنند. استفاده از واگراییها در کنار سایر ابزارهای تحلیلی میتواند به بهبود عملکرد معاملاتی و افزایش سودآوری کمک کند.

محدودیتهای استفاده از واگرایی

سرمایهگذاران باید قبل از اقدام بر اساس واگرایی، از ترکیبی از شاخصها و تکنیکهای تجزیهوتحلیل برای تأیید یکروند یا پایان یکروند استفاده کنند. واگرایی برای همه تغییرات روند قیمتی وجود نخواهد داشت، بنابراین، باید از این استراتژی در کنار سایر استراتژیها استفاده شود.

همچنین در نظر داشته باشید که زمانی که واگرایی رخ میدهد، به این معنی نیست که قیمت معکوس میشود یا بهزودی یک تغییر روند رخ میدهد. واگرایی میتواند برای مدت طولانی ادامه داشته باشد، بنابراین اگر قیمت آن طور که انتظار میرود واکنش نشان ندهد، اقدام و انجام معامله بر اساس واگرایی میتواند ضررده باشد.

اشتباهات رایجی که در هنگام معاملات بر اساس واگرایی، باید از آنها اجتناب کرد!

اشتباهات رایج در هنگام معامله بر اساس واگرایی شامل تکیه صرفاً بر سیگنالهای واگرایی بدون تأیید، نادیدهگرفتن سایر عواملی که ممکن است بر حرکت قیمت تأثیر بگذارند و تفسیر نادرست الگوهای واگرایی است. این نوع اشتباهات اساساً با هر شکلی از تحلیل تکنیکال ممکن است اتفاق بیفتد. در زیر به بررسی دقیقتر این موارد میپردازیم:

- نادیدهگرفتن سیگنالهای تأیید

توجه کنید که بر روی سیگنال واگرایی بهتنهایی و بدون تأیید آن از طریق سایر روشهای تحلیل تکنیکال عمل نکنید. قبل از ورود به معامله، به دنبال سیگنالهای تأییدکننده مانند شکستها، کراسهای میانگین متحرک یا الگوهای قیمتی باشید تا واگرایی را تأیید کنید. از روشهای تکمیلی مانند تحلیل مولتی تایم فریم، پرایساکشن و اندیکاتورهایی مانند RSI، MACD و… برای تأیید تغییر حرکت پیشنهادی توسط واگرایی استفاده کنید. ورود به معامله بر اساس واگرایی، بهتنهایی، میتواند منجر به معاملات نادرست و ضرر شود.

- نادیدهگرفتن روند کلی قیمت

درنظرگرفتن روند غالب قیمت در بازههای زمانی بزرگتر، هنگام واگرایی معاملات، بسیار مهم است. فرض کنید که یک واگرایی صعودی در یکروند نزولی قوی شکل میگیرد در این حالت فقط یک اصلاح قیمتی را نشان میدهد تا یکروند معکوس. همیشه قبل از معامله واگرایی در بازههای زمانی کوچکتر، به بازههای زمانی بالاتر توجه کنید و روند کلی قیمت را ارزیابی کنید.

میزان موفقیت واگرایی چقدر است؟

محاسبه نرخ موفقیت واگرایی عملاً دشوار است، اما از نظر تئوری، مشاهده میشود که معاملاتی که بر اساس واگرایی انجام میشوند، در هنگام استفاده از اندیکاتور MACD در یک دوره ششماهه، نرخ موفقیت ۷۴ درصدی دارند.

معاملهگران برای بهبود میزان وین ریت، باید MACD را با شاخصهای دیگر مانند RSI ترکیب کنند تا به دنبال تأیید باشند و بهجای بازههای زمانی بسیار کوتاه زیر ۳۰ دقیقه، بر نمودارهای روزانه یا هفتگی تمرکز کنند. نوع واگرایی نیز بر میزان موفقیت تأثیر میگذارد، بهطوریکه واگرایی منظم بهتر از واگرایی پنهان عمل میکند.

در نهایت میتوان گفت که میزان موفقیت معاملات با واگرایی به معاملهگر و مدل معاملاتی او بستگی دارد. معاملهگران باید استراتژیهای خود را تست کنند، از مدیریت ریسک مناسب استفاده کنند و از معاملات بیش از حد اجتناب کنند.

چه بازه زمانی برای واگرایی بهتر است؟

بهترین بازه زمانی برای واگرایی معاملات به سبک معاملاتی شما بستگی دارد، اما مطمئنترین سیگنالها در چارتهای روزانه و هفتگی شکل میگیرند. واگرایی در بازههای زمانی کوتاهتر مانند ۱۵ دقیقه یا ۱ ساعت بیشتر اتفاق میافتد، اما دقت و میزان موفقیت کمتری دارد. برای معاملات سوئینگ یا بلندمدت، نمودارهای روزانه و هفتگی برای بررسی واگرایی مناسب هستند.

هرچه بازه زمانی طولانیتر باشد، واگرایی قویتر میشود، زیرا تغییر شاخص تکنیکال زمان میبرد. معاملهگران باتجربه فقط در نمودارهای روزانه و هفتگی به دنبال واگرایی هستند و ورودیها و تأییدیههای مناسب را در بازههای زمانی پایینتر پیدا میکنند، زیرا تایم فریمهای کوتاهتر دارای نوسانات بیشتری هستند. بهطورکلی، برای شناسایی واگرایی، روی بازههای زمانی روزانه یا بالاتر تمرکز کنید و همیشه از موارد دیگر برای تأیید سیگنالها استفاده کنید.

آیا استراتژی واگرایی خوب است؟

بله استراتژی واگرایی زمانی که بهدرستی استفاده شود، تأثیرات خوبی روی معاملات دارد. سیگنالهای واگرایی در بازههای زمانی طولانیتر مانند نمودارهای روزانه یا هفتگی دقیقتر هستند. این موضوع منجر به معاملات کمتری میشود، اما اگر ریسک را مدیریت کنید و معاملات را بهدرستی انجام دهید میتوانید سود قابلتوجهی از استراتژی واگرایی به دست آورید.

در بازههای زمانی کوتاهتر مانند نمودارهای ساعتی، واگراییها بیشتر اتفاق میافتند؛ اما اعتبار کمتری دارند. واگرایی یک ابزار قدرتمند است، اما باید در کنار اندیکاتورها و شاخصهای دیگر مورد بررسی قرار گیرد.

در این مقاله به بررسی مفهوم واگرایی در بازارهای مالی پرداخته شد و نقش کلیدی آن در تحلیل تکنیکال و تصمیمگیریهای معاملاتی مورد بررسی قرار گرفت. واگرایی میتواند سیگنالهای مهمی درباره تغییرات احتمالی روند بازار ارائه دهد. بااینحال، مانند هر ابزار تحلیلی دیگر، واگراییها نیز دارای محدودیتهایی هستند و نمیتوانند بهتنهایی بهعنوان یک ابزار قطعی برای پیشبینی بازار مورداستفاده قرار گیرند.

بهطورکلی، واگراییها، زمانی بهترین عملکرد را دارند که در ترکیب با دیگر ابزارهای تحلیلی و درک جامع از شرایط بازار استفاده شود. معاملهگران باید باتوجهبه نوع واگرایی (معمولی یا مخفی) و بررسی همزمان سایر شاخصها، تصمیمگیریهای خود را بادقت بیشتری انجام دهند تا از فرصتهای بازار استفاده کنند و بتوانند از این استراتژی سود کسب کنند.

در نهایت، درک و استفاده صحیح از واگراییها میتواند به معاملهگران کمک کند تا نقاط ورود و خروج بهتری را در بازار شناسایی کنند و در نتیجه، عملکرد معاملاتی خود را بهبود بخشند.