استراتژیهای مدیریت سرمایه یکی از پایههای اساسی در دنیای معاملات و سرمایهگذاری است که تأثیر بسزایی در موفقیت یا شکست سرمایهگذاران دارد. در این میان، استراتژی مارتینگل به عنوان یکی از قدیمیترین و پربحثترین رویکردهای مدیریت سرمایه شناخته میشود. این استراتژی، با ریشههای تاریخی خود، از دنیای قمار به بازارهای مالی راهیافته و همچنان در میان معاملهگران و سرمایهگذاران جایگاه خود را حفظ کرده است.

استراتژی مارتینگل چیست؟

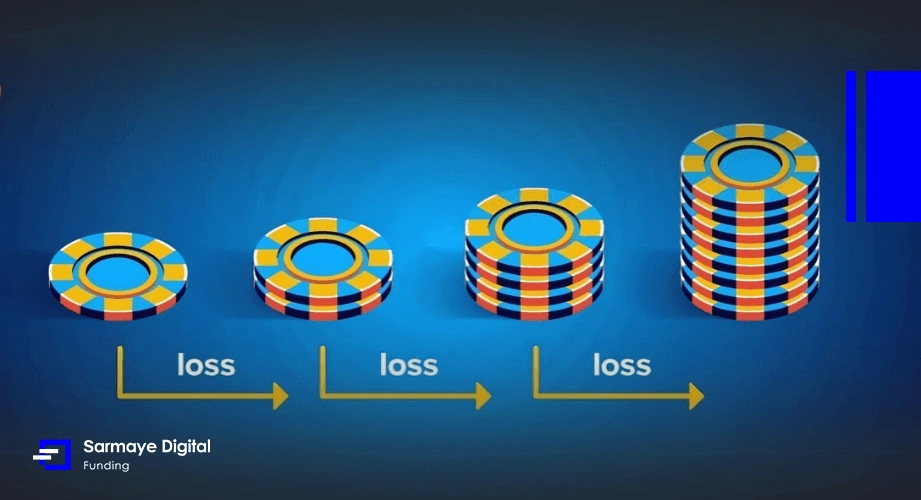

استراتژی مارتینگل یک روش مدیریت سرمایه است که اساساً بر پایه دوبرابر کردن مبلغ سرمایهگذاری یا شرطبندی پس از هر بار ضرر، استوار است. این استراتژی برای اولینبار در قرن هجدهم در فرانسه و بیشتر در حوزه قمار و شرطبندی مطرح شد، اما بهمرورزمان به دنیای مالی و سرمایهگذاری نیز راه پیدا کرد.

در استراتژی مارتینگل، فرض بر این است که در نهایت، یک معامله یا شرطبندی موفق خواهد بود و سودی که از آن به دست میآید، تمامی زیانهای قبلی را جبران خواهد کرد. به عبارت دیگر، این استراتژی بر این ایده تکیه دارد که با دوبرابر کردن مبلغ پس از هر بار شکست، در صورت موفقیت در یک معامله، کل زیانهای قبلی بهاضافه یک سود خالص پوشش داده میشود.

بهعنوانمثال، اگر شما در یک شرط یا معامله با شکست مواجه شوید، مبلغ سرمایهگذاری را دوبرابر میکنید و در صورت موفقیت در معامله بعدی، سود شما میتواند تمامی زیانهای قبلی را جبران کند. این روند ادامه مییابد تا زمانی که یک معامله موفقیتآمیز انجام شود.

اگرچه استراتژی مارتینگل در نگاه اول ساده و منطقی به نظر میرسد، اما با ریسکهای قابلتوجهی همراه است.به طور کلی این استراتژی با توجه به ریسک بالای آن برای پراپ تریدینگ گزینه مناسبی نیست ، مهمترین ریسک این استراتژی این است که در صورت ادامهدار بودن شکستها، سرمایه بهسرعت افزایش مییابد و ممکن است منجر به زیانهای سنگین شود؛ بنابراین، استفاده از این استراتژی نیازمند دقت و مدیریت ریسک مناسب است.

تاریخچه استراتژی مارتینگل

تاریخچه استراتژی مارتینگل به قرن هجدهم میلادی در فرانسه بازمیگردد، جایی که این روش برای اولینبار در دنیای قمار معرفی شد. نام این استراتژی از واژهای فرانسوی گرفته شده است که به افرادی اطلاق میشد که بهصورت غیرمنطقی و با اطمینان بیش از حد به نتیجه نهایی، به قمار میپرداختند.

در آن زمان، استراتژی مارتینگل بیشتر در بازیهای شانسی مانند «پر یا خط» و «رولت» مورداستفاده قرار میگرفت. این روش بر این ایده استوار بود که در نهایت یک بازی بازیکن به نفع او تمام خواهد شد و از این طریق، تمام زیانهای قبلی جبران میشود. بازیکنان با دوبرابر کردن شرط خود پس از هر باخت، به امید کسب سود، این استراتژی را به کار میبردند.

با گذشت زمان و با پیشرفت علوم ریاضی و آمار، این استراتژی بیشتر موردتوجه قرار گرفت و حتی در نظریات احتمال نیز جایگاهی پیدا کرد. برخی از ریاضیدانان و نظریهپردازان احتمال، مارتینگل را به عنوان یک مسئله ریاضی و آماری مورد بررسی قرار دادند. این موضوع باعث شد که مارتینگل نهتنها در دنیای قمار، بلکه در سایر زمینهها نیز شناخته شود.

در قرن بیستم، این استراتژی به دنیای مالی و بازارهای سرمایهگذاری راه یافت. معاملهگران با مشاهده شباهتهایی بین نوسانات بازارهای مالی و بازیهای شانسی و قمار گونه، تلاش کردند این روش را برای مدیریت سرمایه در معاملات به کار گیرند. بااینحال، ورود مارتینگل به بازارهای مالی با چالشها و انتقادات زیادی مواجه شد، زیرا برخلاف بازیهای شانسی، بازارهای مالی تحتتأثیر عوامل پیچیدهتر و پیشبینیناپذیرتری قرار دارند. با وجود این انتقادات، استراتژی مارتینگل همچنان به عنوان یکی از روشهای مدیریت سرمایه مورداستفاده قرار میگیرد و بسیاری از معاملهگران و سرمایهگذاران از آن به عنوان یک رویکرد احتمالی در کنار سایر روشها استفاده میکنند.

استراتژی مارتینگل چگونه کار میکند؟

استراتژی مارتینگل بر اساس یک منطق ساده کار میکند: پس از هر باخت، مبلغ سرمایهگذاری یا شرطبندی را دوبرابر کنید تا با اولین برد، تمام زیانهای قبلی جبران شود و حتی سودی نیز به دست آورید. این فرایند به شکلی طراحی شده که در نهایت یک برد، تمامی باختهای قبلی را پوشش دهد.

نحوه اجرای استراتژی مارتینگل در معاملات

اجرای استراتژی مارتینگل در معاملات مالی، بهویژه در بازارهای مالی؛ مانند فارکس، سهام، و ارزهای دیجیتال، با استفاده از همان اصول اصلی قمار انجام میشود: دوبرابر کردن سرمایهگذاری پس از هر باخت به امید جبران زیانها با یک معامله موفق. اما برای اجرای مؤثر این استراتژی در بازارهای مالی، نکاتی وجود دارد که باید مدنظر قرار گیرد.

مراحل اجرای استراتژی مارتینگل در معاملات:

- انتخاب دارایی و بازار مناسب:

پیش از آغاز، باید یک دارایی یا بازار مناسب را انتخاب کنید. این استراتژی معمولاً در بازارهایی با نوسانات بالا و فرصتهای معاملاتی مکرر مورداستفاده قرار میگیرد. داراییهایی مانند جفتارزها در بازار فارکس یا سهام با نوسانات روزانه بالا ممکن است گزینههای مناسبی باشند.

- تعیین مبلغ اولیه سرمایهگذاری:

ابتدا باید یک مبلغ اولیه را برای سرمایهگذاری تعیین کنید. این مبلغ باید بهگونهای باشد که بتوانید پس از هر باخت آن را دوبرابر کنید، بدون اینکه بهسرعت با محدودیتهای مالی مواجه شوید. مثلاً اگر ۱۰۰۰ دلار سرمایه دارید، میتوانید با ۱۰ دلار معامله را آغاز کنید.

- اجرای معامله:

- اولین معامله خود را با مبلغ اولیه انجام دهید.

- اگر معامله موفق بود، سود خود را به دست آورده و به مبلغ اولیه بازگردید.

- اگر معامله با شکست مواجه شد، به مرحله بعد بروید.

- دوبرابر کردن سرمایهگذاری پس از هر باخت:

اگر معامله اول با شکست مواجه شد، مبلغ سرمایهگذاری را دوبرابر کنید (مثلاً به ۲۰ دلار افزایش دهید) و مجدداً وارد معامله شوید. این فرایند را پس از هر باخت ادامه دهید. در صورت موفقیت در هر مرحله، سود شما تمامی زیانهای قبلی را جبران خواهد کرد.

- بازگشت به مبلغ اولیه پس از یک برد:

پس از کسب موفقیت در یک معامله، به مبلغ اولیه سرمایهگذاری (۱۰ دلار در مثال ما) بازگردید و مجدداً فرایند را از سر بگیرید.

باتوجهبه مثال زیر بهتر میتوانید با این استراتژی آشنا شوید و آن را درک کنید.

فرض کنید در بازار فارکس تصمیم به اجرای این استراتژی دارید و جفتارز EURUSD را برای معامله انتخاب کردهاید. با مبلغ ۱۰ دلار معامله را آغاز میکنید:

– اگر معامله اول موفق بود، سود خود را به دست میآورید و دوباره با ۱۰ دلار وارد معامله میشوید.

– اگر معامله اول به ضرر منجر شد، ریسک خود را به ۲۰ دلار افزایش میدهید و دوباره معامله میکنید.

– این روند را تا زمان کسب یک معامله موفق ادامه میدهید. با کسب موفقیت، به مبلغ ۱۰ دلار باز میگردید.

استراتژی مارتینگل به طور بالقوه میتواند سودآور باشد، اما نیازمند دقت، نظم و مدیریت ریسک مناسب است تا از زیانهای سنگین جلوگیری شود.

نکات کلیدی برای موفقیت در استفاده از استراتژی مارتینگل

- مدیریت سرمایه: یکی از مهمترین چالشها در اجرای این استراتژی، مدیریت دقیق سرمایه است. شما باید اطمینان حاصل کنید که سرمایهی اولیهی کافی برای پوششدادن تمامی مراحل افزایش ریسک را در اختیار دارید.

- محدودیتهای معاملاتی: در برخی بازارها یا با برخی بروکرها، محدودیتهایی برای میزان سرمایهگذاری وجود دارد. این محدودیتها ممکن است شما را از دوبرابر کردن حجم معاملات در مراحل بالاتر باز دارد.

- انتخاب بازار با نقدینگی بالا: اجرای این استراتژی در بازارهایی با نقدینگی پایین ممکن است باعث شود که نتوانید معاملات خود را در بهترین قیمتها انجام دهید که میتواند به زیان بیشتر منجر شود.

- مدیریت ریسک: اجرای این استراتژی نیازمند مدیریت دقیق ریسک است. شما باید همیشه آماده باشید که در صورت رویارویی با یک سری طولانی از معاملات زیانده، استراتژی خود را متوقف کنید تا از زیانهای سنگین جلوگیری کنید.

مزایا استراتژی مارتینگل

استراتژی مارتینگل به دلایل مختلفی موردتوجه معاملهگران و سرمایهگذاران قرار میگیرد. در ادامه به برخی از مزایای این استراتژی اشاره میکنم:

- بازیابی سریع ضررها: یکی از بزرگترین مزایای استراتژی مارتینگل این است که به معاملهگر اجازه میدهد تا زیانهای خود را بهسرعت جبران کند. با دوبرابر کردن سرمایهگذاری پس از هر باخت، یک برد میتواند تمام زیانهای قبلی را پوشش داده و سودی نیز به همراه داشته باشد.

- سادگی در اجرا: این استراتژی بسیار ساده و آسان برای فهم و اجراست. هیچ نیازی به تحلیلهای پیچیده تکنیکال یا فاندامنتال ندارد و تنها بر روی دوبرابر کردن مبلغ سرمایهگذاری پس از هر ضرر تمرکز دارد.

- امکان کسب سود در شرایط نامساعد: حتی در شرایطی که معاملهگر با یک سری از زیانها مواجه میشود، مارتینگل میتواند به او کمک کند تا با یک معامله سودده، تمام زیانها را جبران کند و سودی به دست آورد.

- عدم نیاز به پیشبینی دقیق بازار: این استراتژی نیازمند پیشبینی دقیق جهت حرکت بازار نیست. مارتینگل بر این فرض استوار است که در نهایت بازار به نفع شما حرکت خواهد کرد و یک معامله موفق خواهید داشت.

- سازگاری با بازارهای مختلف: مارتینگل میتواند در بازارهای مختلفی مانند فارکس، بورس، ارزهای دیجیتال و حتی شرطبندی ورزشی مورداستفاده قرار گیرد. این استراتژی انعطافپذیر است و میتوان آن را با شرایط مختلف بازار تطبیق داد.

- قابلیت استفاده در معاملات کوتاهمدت: این استراتژی برای معاملهگران کوتاهمدت (day traders) مناسب است که به دنبال کسب سود از نوسانات کوچک بازار هستند. در این حالت، مارتینگل میتواند به معاملهگر کمک کند تا بهسرعت زیانها را جبران کند و به سود برسد.

- اعتمادبهنفس در ادامه معاملات: برای معاملهگرانی که تمایل دارند پس از هر زیان، به معاملات خود ادامه دهند، مارتینگل این اطمینان را میدهد که در نهایت با یک برد میتوانند به سود برسند. این نکته میتواند به افزایش اعتمادبهنفس و کاهش استرس کمک کند.

در مجموع، استراتژی مارتینگل به دلیل سادگی و توانایی بالقوه برای جبران زیانها در صورت داشتن منابع مالی کافی، برای بسیاری از معاملهگران جذاب است. بااینحال، باید به یاد داشت که مزایای این استراتژی تنها در صورتی قابلاستفاده است که معاملهگر مدیریت ریسک مناسبی داشته باشد و بتواند منابع مالی خود را بهدرستی مدیریت کند.

معایب استراتژی مارتینگل

استراتژی مارتینگل علیرغم مزایایی که دارد، با معایب و ریسکهای قابلتوجهی همراه است. در ادامه به برخی از معایب این استراتژی اشاره میکنم:

- نیاز به منابع مالی زیاد: مهمترین عیب استراتژی مارتینگل نیاز به سرمایه زیاد است. با دوبرابر کردن مبلغ سرمایهگذاری پس از هر باخت، میزان سرمایه موردنیاز بهسرعت افزایش مییابد. اگر معاملهگر با یک سری طولانی از زیانها مواجه شود، ممکن است سرمایه کافی برای ادامه نداشته باشد و در نهایت به ازدستدادن کل سرمایه منجر شود.

- ریسک زیانهای بزرگ: در صورت ادامهدار بودن زیانها، مارتینگل میتواند به زیانهای بسیار بزرگی منجر شود. برای مثال، اگر شما با ۱۰۰ دلار شروع کنید و پنج بار پشتسرهم با شکست مواجه شوید، باید در ششمین معامله ۳۲۰۰ دلار سرمایهگذاری کنید تا زیانهای قبلی را جبران کنید.

- محدودیتهای بروکرها و بازار: بسیاری از بروکرها و بازارهای مالی محدودیتهایی برای حداکثر میزان سرمایهگذاری یا اندازه پوزیشن دارند. این محدودیتها میتوانند مانع از اجرای مارتینگل بهصورت کامل شوند و معاملهگر را در معرض زیانهای بیشتر قرار دهند.

- عدم تطابق با همه شرایط بازار: مارتینگل در بازارهایی با نوسانات شدید یا روندهای طولانی در یکجهت (صعودی یا نزولی) ممکن است کارایی خود را از دست بدهد. در این شرایط، معاملهگر ممکن است با زیانهای متوالی روبرو شود که جبران آنها حتی با دوبرابر کردن سرمایه نیز غیرممکن باشد.

- فشار روانی بالا: اجرای استراتژی مارتینگل به دلیل ریسک بالای آن، میتواند فشار روانی زیادی بر روی معاملهگر وارد کند. با افزایش سرمایهگذاری پس از هر ضرر، معاملهگر ممکن است با ترس از مواجهه با زیانهای سنگین مواجه شود که میتواند به تصمیمگیریهای نادرست منجر شود.

- عدم تضمین موفقیت: هیچ تضمینی وجود ندارد که در نهایت یک معامله موفق شود و زیانهای قبلی جبران شوند. اگرچه از نظر تئوریک، این استراتژی میتواند موفق باشد، اما در عمل، شرایط بازار و محدودیتهای مالی میتوانند معاملهگر را در وضعیت نامناسبی قرار دهند.

- بیتوجهی به تحلیل بازار: این استراتژی به دلیل تکیه بر دوبرابر کردن سرمایهگذاری، ممکن است معاملهگر را از توجه به تحلیلهای تکنیکال و فاندامنتال منحرف کند. معاملهگرانی که تنها به مارتینگل اعتماد میکنند، ممکن است از تحلیلهای بازار غافل شوند و به طور غیرمنطقی به دوبرابر کردن سرمایهگذاری بپردازند.

- پتانسیل افزایش سریع ضررها: مارتینگل به دلیل ماهیت خود باعث افزایش سریع ضررها میشود. حتی چند باخت متوالی میتواند زیانهای زیادی به بار آورد که جبران آنها دشوار باشد.

- عدم تناسب با سرمایهگذاران محافظهکار: این استراتژی برای سرمایهگذارانی که به دنبال حفظ سرمایه و کاهش ریسک هستند، مناسب نیست. مارتینگل برای افرادی که تمایل به پذیرش ریسک بالا دارند، جذاب است.

در مجموع، اگرچه استراتژی مارتینگل میتواند در برخی شرایط سودآور باشد، اما نیازمند مدیریت دقیق ریسک و منابع مالی کافی است. معاملهگران باید بهدقت شرایط بازار و توانایی خود را در مدیریت زیانها ارزیابی کنند تا بتوانند از این استراتژی استفاده کنند.

مقایسه استراتژی مارتینگل با دیگر استراتژیهای مدیریت سرمایه

استراتژی مارتینگل با بسیاری از استراتژیهای دیگر مدیریت سرمایه تفاوتهای اساسی دارد. برخلاف استراتژیهایی مانند Fixed Ratio یا Fixed Fractional که تمرکز بر کاهش ریسک و حفظ سرمایه دارند، مارتینگل با افزایش سریع حجم معاملات پس از هر ضرر به دنبال جبران زیانها است. این رویکرد میتواند در صورت موفقیت سریعاً زیانها را جبران کند، اما در صورت ادامهدار بودن زیانها، بهسرعت سرمایه را از بین میبرد.

در مقابل، استراتژیهای مدیریت سرمایه مانند Anti-Martingale بر اساس افزایش سرمایهگذاری پس از موفقیتها و کاهش آن پس از شکستها عمل میکنند. این استراتژیها با هدف کاهش ریسک و بهینهسازی بازده عمل میکنند و برای سرمایهگذارانی که به دنبال حفظ سرمایه و کاهش نوسانات هستند، مناسبترند؛ بنابراین، درحالیکه مارتینگل پتانسیل سوددهی سریع دارد، ریسکهای بالای آن باعث میشود که در مقایسه با استراتژیهای محافظهکارانهتر، کمتر برای سرمایهگذاران محتاط توصیه شود و بهطورکلی موردپسند بخش زیادی از معاملهگران نیست.

استراتژی مارتینگل برای چه کسانی مناسب است؟

استراتژی مارتینگل برای افرادی مناسب است که تمایل به پذیرش ریسکهای بالا دارند و منابع مالی کافی برای مدیریت زیانهای احتمالی در دسترسشان است. این استراتژی بیشتر برای معاملهگرانی که تجربه کافی در بازارهای مالی دارند و با روانشناسی بازار آشنا هستند، توصیه میشود.

از طرفی، مارتینگل برای سرمایهگذارانی که به دنبال سودهای کوتاهمدت و سریع هستند، جذابیت دارد، اما این افراد باید بتوانند فشار روانی و ریسکهای مرتبط با این استراتژی را مدیریت کنند. در مقابل، این استراتژی برای سرمایهگذاران محافظهکار، کسانی که منابع مالی محدود دارند یا افرادی که به دنبال حفظ سرمایه و کاهش ریسک هستند، مناسب نیست. بهطورکلی، مارتینگل برای افرادی که توانایی و آمادگی مقابله با زیانهای سنگین را دارند و به دنبال جبران سریع آنها هستند، پیشنهاد میشود.

سخن پایانی

استراتژی مارتینگل، با استفاده از دوبرابر کردن مبلغ و ریسک معاملات پس از هر ضرر به هدف جبران زیانها و کسب سود، مطرح شده است. این استراتژی به دلیل سادگی در اجرا و توانایی بالقوه برای جبران سریع زیانها، در میان برخی از معاملهگران و سرمایهگذاران جذاب است. بااینحال، نیاز به منابع مالی کافی و ریسکهای بالا از جمله زیانهای سنگین و فشار روانی، از نقاط ضعف عمده این رویکرد هستند.

در پایان، استراتژی مارتینگل برای افرادی که آمادگی پذیرش ریسکهای قابلتوجه را دارند و قادر به مدیریت منابع مالی خود هستند، میتواند مناسب باشد. بااینحال، برای سرمایهگذاران محافظهکار و کسانی که به دنبال کاهش ریسک و حفظ سرمایه هستند، این استراتژی ممکن است گزینه مناسبی نباشد. توصیه میشود که هر سرمایهگذار قبل از اجرای این استراتژی، با دقت به تحلیل ریسکها و شرایط بازار بپردازد و استراتژیهای مدیریت سرمایه دیگر را نیز در نظر داشته باشد تا تصمیمات آگاهانهتری بگیرد. با درنظرگرفتن تمامی این عوامل، میتوانید به طور مؤثری از استراتژیهای مدیریت سرمایه برای رسیدن به اهداف مالی خود استفاده کنید.