بازگشت سرمایه (ROI) یکی از مهمترین و پرکاربردترین شاخصهای مالی است که در تصمیمگیریهای سرمایهگذاری به کار میرود. این شاخص به سرمایهگذاران کمک میکند تا میزان سودآوری یا زیاندهی سرمایهگذاریهای خود را ارزیابی کنند.

نرخ بازگشت سرمایه (ROI) چیست؟

نرخ بازگشت سرمایه (Return on Investment – ROI) یک شاخص مالی است که میزان سود یا زیان حاصل از یک سرمایهگذاری را نسبت به هزینههای آن سرمایهگذاری نشان میدهد. این شاخص بهصورت درصد بیان میشود و به سرمایهگذاران کمک میکند تا کارایی و سودآوری سرمایهگذاریهای مختلف را ارزیابی و مقایسه کنند.

ROI معیاری مالی برای سنجش سودآوری یک سرمایهگذاری است که سود یا زیان حاصل را نسبت به هزینه آن مقایسه میکند. این شاخص معمولاً بهصورت درصد یا نسبت با تقسیم سود خالص سرمایهگذاری بر کل هزینه آن محاسبه میشود و به سرمایهگذاران کمک میکند کارایی و سودآوری گزینههای مختلف مانند سهام، اوراق، املاک یا طرحهای کسبوکاری را ارزیابی کنند.

کاربرد اصلی ROI مقایسهٔ فرصتهای سرمایهگذاری و همسویی آنها با اهداف مالی و سطح ریسکپذیری است؛ به این ترتیب میتوان منابع را به گزینههایی تخصیص داد که بازده بهتری نوید میدهند. استفاده از ROI بهعنوان معیار راهنما، به افراد و کسبوکارها کمک میکند استراتژیهای سرمایهگذاری خود را بهینه، ریسکها را مدیریت و بازده را حداکثر کنند و با اطمینان بیشتری در فضای پیچیده سرمایهگذاری تصمیم بگیرند. What is Return on Investment or ROI

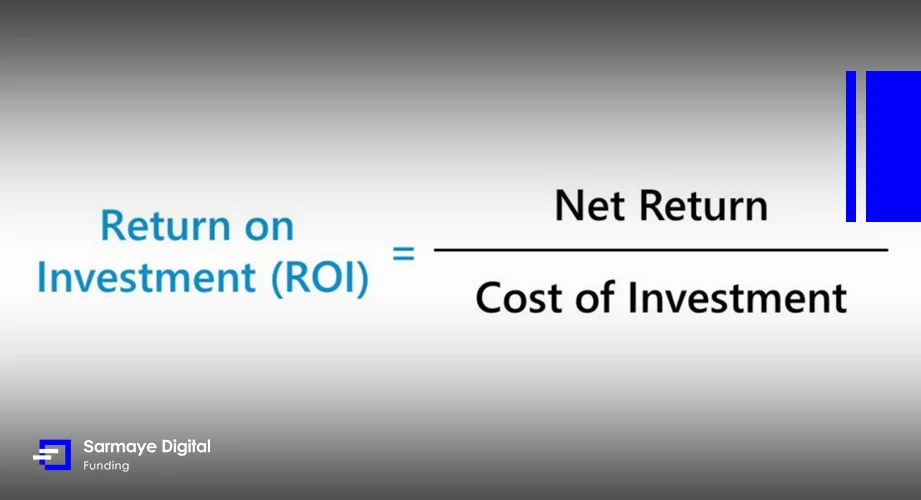

فرمول محاسبه ROI بهصورت زیر است:

در این فرمول:

- سود خالص: تفاوت بین درآمد حاصل از سرمایهگذاری و هزینههای انجام شده است.

- هزینه سرمایهگذاری: مجموع هزینههایی که برای انجام سرمایهگذاری صرف شده است.

بهعنوانمثال، اگر یک سرمایهگذار 100 میلیون تومان برای یک پروژه سرمایهگذاری کرده و پس از یک سال 120 میلیون تومان درآمد کسب کند، سود خالص او 20 میلیون تومان خواهد بود و نرخ بازگشت سرمایه 20 درصد خواهد بود.

این شاخص به سرمایهگذاران کمک میکند تا بازدهی سرمایهگذاریهای مختلف را با یکدیگر مقایسه کرده و بهترین تصمیمات را برای سرمایهگذاریهای آینده بگیرند.

تاریخچه و تکامل ROI

نرخ بازگشت سرمایه (ROI) یکی از مفاهیم اساسی و کاربردی در دنیای مالی است که تاریخچهای طولانی و پرپیچوخم دارد. منشأ اولیه این مفهوم به دوران باستان برمیگردد، زمانی که تاجران و بازرگانان برای ارزیابی سود و زیان معاملات خود از روشهای سادهای استفاده میکردند. در این دوران، محاسبات بر اساس تجربه و مشاهده صورت میگرفت و ابزارهای مالی پیشرفتهای وجود نداشت. با ورود به قرونوسطی و رنسانس، تجارت و بانکداری در اروپا توسعه یافت و روشهای حسابداری ابتدایی برای محاسبه سود و زیان و ارزیابی بازده سرمایهگذاریها شکل گرفت.

در قرن 19 و با گسترش انقلاب صنعتی، نیاز به ابزارهای دقیقتر مالی برای ارزیابی سودآوری پروژهها و سرمایهگذاریها افزایش یافت. این دوران شاهد پیشرفتهای قابل توجهی در محاسبات مالی و حسابداری بود که به تدریج مفاهیم بازگشت سرمایه به شکل مدرنتری درآمد. اوایل قرن 20، با توسعه علوم مدیریت و مالی، ROI به عنوان یک شاخص مالی مهم در ارزیابی عملکرد شرکتها و پروژهها شناخته شد و فرمولها و روشهای دقیقی برای محاسبه آن تعریف شدند و این شاخص به طور گسترده در تصمیمگیریهای استراتژیک و تخصیص منابع مالی به کار گرفته شد.

در دهههای پایانی قرن 20 و اوایل قرن 21، با پیشرفت فناوری و افزایش دسترسی به اطلاعات مالی، محاسبه و تحلیل نرخ بازگشت سرمایه سادهتر و دقیقتر شد. نرمافزارهای مالی و ابزارهای تحلیلی پیشرفته به سرمایهگذاران و مدیران کمک کردند تا با دقت بیشتری ROI را محاسبه کنند. در دوران مدرن، نرخ بازگشت سرمایه نه تنها در حوزههای مالی سنتی بلکه در زمینههای نوین مانند بازاریابی دیجیتال، فناوری اطلاعات و … نیز کاربرد دارد.

اهمیت ROI در سرمایهگذاریها

نرخ بازگشت سرمایه (ROI) از چند جهت در فرایند سرمایهگذاری اهمیت دارد و به عنوان یک ابزار مهم برای تصمیمگیریهای مالی به کار میرود. در زیر به برخی از دلایل اهمیت ROI در سرمایهگذاریها اشاره میکنیم:

- ارزیابی سودآوری: ROI به سرمایهگذاران کمک میکند تا میزان سودآوری یا زیاندهی یک سرمایهگذاری را بهسادگی محاسبه و ارزیابی کنند. این اطلاعات برای تصمیمگیری درباره ادامه، توقف یا تغییر یک سرمایهگذاری ضروری است.

- مقایسه سرمایهگذاریها: با استفاده از ROI میتوان بازدهی سرمایهگذاریهای مختلف را مقایسه کرد. این مقایسه به سرمایهگذاران اجازه میدهد تا فرصتهای سرمایهگذاری بهتر و پرسودتر را شناسایی کنند.

- تصمیمگیری استراتژیک: سرمایهگذاران و مدیران با استفاده از ROI میتوانند تصمیمات استراتژیک بهتری بگیرند. این شاخص به آنها کمک میکند تا منابع مالی خود را بهصورت بهینه تخصیص دهند و به اهداف مالی خود دست یابند.

- اندازهگیری عملکرد: ROI به عنوان یک شاخص کلیدی عملکرد (KPI) در سازمانها به کار میرود. این شاخص به مدیران کمک میکند تا عملکرد پروژهها و بخشهای مختلف سازمان را اندازهگیری و ارزیابی کنند.

- مدیریت ریسک: با ارزیابی ROI، سرمایهگذاران میتوانند ریسکهای مرتبط با سرمایهگذاریهای خود را بهتر مدیریت کنند. آگاهی از نرخ بازگشت سرمایه کمک میکند تا تصمیمات آگاهانهتری در مواجهه با عدم قطعیتها و نوسانات بازار گرفته شود.

- جذب سرمایهگذاران: شرکتها و کسبوکارها با ارائه اطلاعات دقیق از نرخ بازگشت سرمایه پروژهها و طرحهای خود میتوانند سرمایهگذاران بیشتری جذب کنند.

بهطورکلی، ROI ابزاری است که به سرمایهگذاران و مدیران کمک میکند تا با ارزیابی دقیق سودآوری و عملکرد سرمایهگذاریها، تصمیمات بهتری بگیرند و منابع مالی خود را بهینهتر مدیریت کنند.

مزایای استفاده از نرخ بازگشت سرمایه

استفاده از نرخ بازگشت سرمایه (ROI) مزایای بسیاری دارد که شامل موارد زیر میشود:

- سنجش سودآوری: ROI یک معیار کلیدی برای سنجش سودآوری سرمایهگذاریهاست. این شاخص به شما کمک میکند تا بدانید که یک سرمایهگذاری چقدر سودآور است.

- مقایسه سرمایهگذاریها: با استفاده از ROI، میتوانید سرمایهگذاریهای مختلف را با یکدیگر مقایسه کنید و بهترین گزینه را برای سرمایهگذاری انتخاب کنید.

- تصمیمگیری بهتر: ROI اطلاعات مفیدی برای تصمیمگیریهای مالی فراهم میکند. با دانستن میزان بازگشت سرمایه، میتوانید تصمیمات بهتری در زمینه تخصیص منابع بگیرید.

- ساده و قابلفهم: محاسبه و تفسیر ROI نسبتاً ساده است و این امر باعث میشود که بهراحتی توسط افراد مختلف، حتی کسانی که تخصص مالی ندارند، مورداستفاده قرار گیرد.

- ابزار مدیریتی: ROI به عنوان یک ابزار مدیریتی، به مدیران کمک میکند تا عملکرد بخشهای مختلف سازمان را ارزیابی کنند و بهبود بخشند.

- ارزیابی عملکرد پروژهها: میتوان از ROI برای ارزیابی عملکرد پروژهها و فعالیتهای خاص استفاده کرد و مشخص کرد که کدام پروژهها بیشترین بازدهی را دارند.

- جذب سرمایهگذاران: ROI بالا میتواند نشاندهنده عملکرد خوب یک شرکت یا پروژه باشد و بنابراین، میتواند به جذب سرمایهگذاران کمک کند.

- کنترل هزینهها: با استفاده از ROI، میتوانید هزینهها را بهتر کنترل کنید و مطمئن شوید که هزینههای انجام شده بازگشتی مناسب دارند.

استفاده از ROI به عنوان یک معیار مالی، به شما کمک میکند تا تصمیمات مالی بهتری بگیرید و منابع خود را بهینهسازی کنید.

معایب محاسبه بازگشت سرمایه

با اینکه نرخ بازگشت سرمایه (ROI) یک ابزار مالی بسیار مفید است، معایب و محدودیتهای خاصی نیز دارد که باید در نظر گرفته شوند:

- ناتوانی در ارزیابی زمان: ROI زمانبندی را در نظر نمیگیرد. یک سرمایهگذاری ممکن است در طولانیمدت بازگشت بالایی داشته باشد، اما در کوتاهمدت سود کمی داشته باشد و بالعکس.

- عدم دقت در هزینههای پنهان: در برخی موارد، ROI ممکن است هزینههای پنهان یا غیرمستقیم را محاسبه نکند که میتواند منجر به تخمین نادرست بازده سرمایهگذاری شود.

- عدم درنظرگرفتن ریسک: ROI ریسکهای مرتبط با یک سرمایهگذاری را در نظر نمیگیرد. دو سرمایهگذاری ممکن است ROI مشابهی داشته باشند، اما سطح ریسک آنها میتواند بسیار متفاوت باشد.

- محدودیت در پیشبینی بلندمدت: ROI به عنوان یک شاخص مالی معمولاً برای ارزیابیهای کوتاهمدت استفاده میشود و ممکن است نتواند بازده بلندمدت سرمایهگذاریها را بهخوبی پیشبینی کند.

- تأثیر نرخ تورم: در محاسبات ROI، تأثیر نرخ تورم ممکن است نادیده گرفته شود که میتواند منجر به تخمین نادرست بازده واقعی سرمایهگذاری شود.

- محدودیت در مقایسه پروژههای مختلف: پروژههای مختلف ممکن است زمانبندیها، مقیاسها و نوع هزینههای متفاوتی داشته باشند که میتواند مقایسه مستقیم ROI آنها را دشوار کند.

- احتمال دستکاری: امکان دستکاری محاسبات ROI وجود دارد، بهویژه اگر دادههای ورودی، نادرست یا گزینشی باشند.

- نادیدهگرفتن عوامل کیفی: ROI تنها به عوامل کمی و مالی توجه دارد و عوامل کیفی مانند رضایت مشتری، اعتبار برند و نوآوری را نادیده میگیرد.

باتوجهبه این معایب، بهتر است ROI به عنوان یکی از چندین ابزار مالی مورداستفاده قرار گیرد و در کنار سایر معیارها و تحلیلها، به کار گرفته شود تا تصمیمات مالی دقیقتر و جامعتری اتخاذ شود.

اهمیت نرخ بازگشت سرمایه (ROI) در بازار ارزهای دیجیتال

نرخ بازگشت سرمایه (ROI) در بازار ارزهای دیجیتال یکی از ابزارهای کلیدی برای سنجش سودآوری سرمایهگذاریها محسوب میشود. باتوجهبه نوسانات بالای این بازار و تغییرات سریع قیمتها، محاسبه ROI به سرمایهگذاران این امکان را میدهد که عملکرد سرمایهگذاریهای خود را بهدقت ارزیابی کنند. این شاخص، میزان سود یا زیان یک سرمایهگذاری را نسبت به مبلغ اولیه آن نشان میدهد و به سرمایهگذاران کمک میکند تا تصمیمات مالی بهتری بگیرند و سرمایهگذاریهای خود را بهینهسازی کنند.

اهمیت ROI در بازار ارزهای دیجیتال به دلیل توانایی آن در مقایسه سریع و آسان سرمایهگذاریهای مختلف است. با استفاده از این شاخص، سرمایهگذاران میتوانند بازدهی سرمایهگذاریهای مختلف را با یکدیگر مقایسه کرده و پرتفوی خود را متنوعتر کنند. همچنین، ROI به عنوان یک معیار ساده و قابلفهم، به تازهکاران این بازار کمک میکند تا بدون نیاز به دانش پیچیده مالی، عملکرد سرمایهگذاریهای خود را ارزیابی کنند و تصمیمات بهتری بگیرند.

ROI همچنین در تحلیل ریسک و مدیریت سرمایه اهمیت دارد. با محاسبه مداوم نرخ بازگشت سرمایه، سرمایهگذاران میتوانند روندهای سودآوری و زیاندهی را شناسایی کرده و اقدامات لازم برای کاهش ریسک و افزایش بازدهی را انجام دهند. این امر بهویژه در بازار ارزهای دیجیتال که نوسانات زیادی دارد و ممکن است سرمایهگذاران با زیانهای سنگین مواجه شوند، حیاتی است. در نتیجه، ROI به عنوان یکی از ابزارهای اساسی مدیریت مالی، به سرمایهگذاران کمک میکند تا استراتژیهای موفقتری را برای سرمایهگذاریهای خود توسعه دهند.

عوامل مؤثر بر دقت محاسبه ROI

دقت محاسبه نرخ بازگشت سرمایه (ROI) میتواند تحتتأثیر عوامل مختلفی قرار گیرد که شناخت و مدیریت صحیح آنها برای کسب نتایج دقیق و قابلاعتماد ضروری است.

- هزینههای پنهان و غیرمستقیم: یکی از عوامل مهم که میتواند دقت محاسبه ROI را تحتتأثیر قرار دهد، هزینههای پنهان و غیرمستقیم است. این هزینهها شامل هزینههای نگهداری، کارمزدهای تراکنش، مالیات و… میشود که ممکن است در محاسبات اولیه در نظر گرفته نشوند. نادیدهگرفتن این هزینهها میتواند منجر به تخمین نادرست بازده سرمایهگذاری شود.

- نوسانات بازار: در بازارهایی مانند ارزهای دیجیتال که نوسانات بالایی دارند، تغییرات قیمت میتواند بهسرعت بر ارزش سرمایهگذاری تأثیر بگذارد. این نوسانات ممکن است محاسبه ROI را در دورههای کوتاهمدت دشوار کند و منجر به نتایجی شود که بازده واقعی سرمایهگذاری را بهخوبی منعکس نمیکنند. به همین دلیل، تحلیل روندهای بلندمدت و درنظرگرفتن زمانبندی مناسب برای محاسبات از اهمیت بالایی برخوردار است.

- دقت در دادههای ورودی: دقت دادههای ورودی نیز نقش حیاتی در محاسبه صحیح ROI دارد. هر گونه خطا یا عدم دقت در ورود این دادهها میتواند به نتایج نادرست منجر شود. همچنین، عواملی مانند نرخ تورم و تغییرات ارز نیز باید بهدقت در نظر گرفته شوند تا بازده واقعی سرمایهگذاری بهدرستی محاسبه شود.

مدیریت دقیق و آگاهانه این عوامل میتواند به بهبود دقت محاسبه ROI کمک کند.

مثالهای کاربردی و واقعی از محاسبه ROI

فرض کنید شما 1000 دلار برای تبلیغات آنلاین فروشگاه اینترنتی خود خرج کردهاید. بعد از اجرای کمپین تبلیغاتی، فروشگاه شما توانسته 1500 دلار درآمد اضافی کسب کند. این به این معناست که شما 500 دلار سود کردهاید که نسبت به سرمایهگذاری اولیه شما معادل 50 درصد بازگشت سرمایه است. این نشان میدهد که کمپین تبلیغاتی شما موفق بوده و توانسته است سود قابل توجهی ایجاد کند.

یا مثلاً یک کارخانه تولیدی 1,000,000 دلار برای نصب یک خط تولید جدید خرج میکند. این خط تولید جدید باعث افزایش تولید و کاهش هزینهها شده و در نهایت سالانه 300,000 دلار سود اضافی برای شرکت به همراه داشته است. با احتساب هزینههای نگهداری سالانه 50,000 دلار، سود خالص سالانه به 250,000 دلار میرسد. بنابراین، سرمایهگذاری اولیه 1,000,000 دلاری سالانه 25 درصد بازگشت سرمایه دارد که نشاندهنده موفقیت این سرمایهگذاری در طول زمان است.

ROI در سرمایهگذاری در ارزهای دیجیتال

فرض کنید شما در سال گذشته 5000 دلار برای خرید بیتکوین هزینه کردهاید. قیمت هر بیتکوین در آن زمان 40,000 دلار بود و شما 0.5 بیتکوین خریدید. امروز، قیمت هر بیتکوین به 60,000 دلار رسیده است و ارزش 0.5 بیتکوین شما اکنون 7500 دلار است. این یعنی شما 2500 دلار سود کردهاید که معادل 50 درصد بازگشت سرمایه نسبت به سرمایهگذاری اولیه شما است.

نرخ بازگشت سرمایه (ROI) ابزاری اساسی و پرکاربرد در ارزیابی سودآوری سرمایهگذاریهاست که به سرمایهگذاران در کسبوکارهای کوچک و بزرگ، پروژههای مختلف و حتی بازارهای نوظهور مانند ارزهای دیجیتال کمک میکند تا تصمیمات مالی هوشمندانهتری بگیرند. با استفاده از ROI، سرمایهگذاران میتوانند بهراحتی عملکرد سرمایهگذاریهای خود را مقایسه کرده و بهترین گزینهها را انتخاب کنند.

مثالهای کاربردی از کسبوکارهای کوچک نشان میدهد که ROI میتواند به صاحبان کسبوکارها کمک کند تا اثربخشی کمپینهای تبلیغاتی خود را ارزیابی کنند و استراتژیهای بهتری برای افزایش سود اتخاذ نمایند. در کسبوکارهای بزرگ و پروژههای پیچیدهتر، ROI به مدیران کمک میکنند تا سرمایهگذاریهای کلان را بهدقت ارزیابی کرده و بازدهی بلندمدت آنها را محاسبه کنند. این امر در بهبود تصمیمگیریهای استراتژیک و مدیریت منابع مالی مؤثر است.

سرمایهگذاران میتوانند با محاسبه مداوم ROI، سودآوری سرمایهگذاریهای خود را ارزیابی کرده و در صورت لزوم، استراتژیهای خود را تغییر دهند تا بازدهی بهتری کسب کنند. باتوجهبه همه اینها، میتوان نتیجه گرفت که نرخ بازگشت سرمایه یکی از معیارهای کلیدی در مدیریت مالی و سرمایهگذاری است که میتواند به بهبود عملکرد مالی و افزایش سودآوری کمک کند.

سوالات متداول در مورد نرخ بازگشت سرمایه (ROI)

- نرخ بازگشت سرمایه (ROI) چیست و چگونه محاسبه میشود؟

ROI شاخصی برای سنجش سود یا زیان نسبتبه هزینه سرمایهگذاری است: ROI = ((سود خالص ÷ هزینه سرمایهگذاری) × 100). هرچه درصد بالاتر باشد، سرمایهگذاری کاراتر بوده است. - سود خالص در محاسبه ROI دقیقاً به چه معناست؟

سود خالص برابر است با درآمد حاصل از سرمایهگذاری منهای تمام هزینهها (خرید، کارمزد، مالیات، نگهداری و…)، تا بازده واقعیتری به دست آید. - ROI چه مزیتی در مقایسه سرمایهگذاریها دارد؟

با تبدیل نتیجه به درصد، امکان مقایسه ساده و سریع پروژهها با مقیاسها و صنایع متفاوت فراهم میشود و تخصیص بهینه منابع را تسهیل میکند. - محدودیتهای ROI چیست؟

زمان و ارزش زمانی پول، سطح ریسک، نوسانات و جریانهای نقدی دورهای را مستقیماً لحاظ نمیکند؛ بنابراین بهتر است در کنار NPV، IRR و شاخصهای ریسک استفاده شود. - تفاوت ROI با ROE و IRR چیست؟

ROI بازده نسبتبه هزینه کل سرمایهگذاری را میسنجد؛ ROE بازده نسبتبه حقوق صاحبان سهام شرکت است؛ IRR نرخ بازدهی سالانهای است که ارزش فعلی خالص (NPV) را صفر میکند و بُعد زمان را لحاظ میکند. - ROI در بازار ارزهای دیجیتال چگونه تفسیر میشود؟

در کریپتو نیز همان فرمول بهکار میرود، اما بهدلیل نوسان بالا باید کارمزدها، لغزش قیمتی و بازه زمانی نگهداری را دقیق وارد کنید و از میانگینگیری زمانی (DCA) و سنجش ریسک کمک بگیرید. - چگونه دقت محاسبه ROI را افزایش دهیم؟

همه هزینههای مستقیم و غیرمستقیم را لحاظ کنید، تورم/نرخ ارز را در بازههای بلندمدت در نظر بگیرید و نتایج را با سنجههای مکمل (Sharpe، Sortino، دراودان) اعتبارسنجی کنید. - چه زمانی استفاده از ROI کافی نیست؟

وقتی پروژه جریان نقدی چندمرحلهای دارد یا ریسک و زمانبندی کلیدیاند (مثلاً پروژههای بلندمدت یا استارتاپی)، اتکا به ROI تنها میتواند گمراهکننده باشد و لازم است از NPV/IRR نیز بهره بگیرید.